电子发票实施:重点与厘清

前言

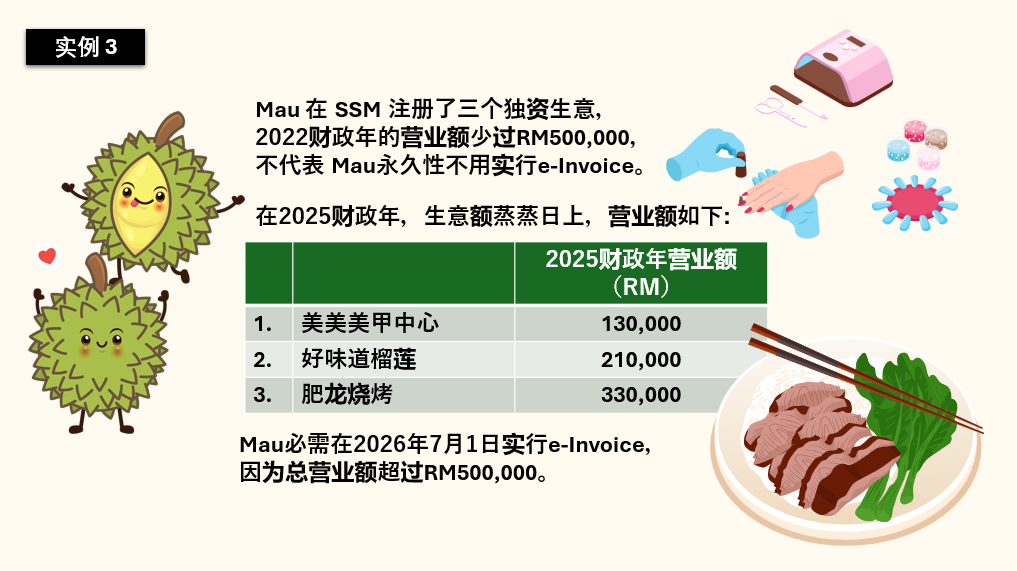

根据税收局的条规,凡是在 2022 财务年度,年营业额达到 RM1百万至 RM5百万 的货品供应商及服务提供者(第四阶段商家),必需从 2026年1月1日 起实施电子发票(e-Invoice)。

政府理解中小企业在推行电子发票时,面对系统建设成本、软件配套、员工培训及客户配合等实际困难,因此作出多项调整安排,以协助企业顺利过渡。

一、延长过渡宽限期

第四阶段商家需在 2026年1月1日 起纳入电子发票制度,但政府已将原本 6 个月的过渡宽限期延长至 12 个月,即至 2026年12月31日。

这 12 个月的宽限期,主要目的是让企业、员工及客户有足够时间了解电子发票流程,并逐步完整收集客户所需的六项关键信息,以便从 2027年1月1日 起正式全面开具已验证的电子发票。

二、宽限期内的合规重点

- 发票与收据的有效性

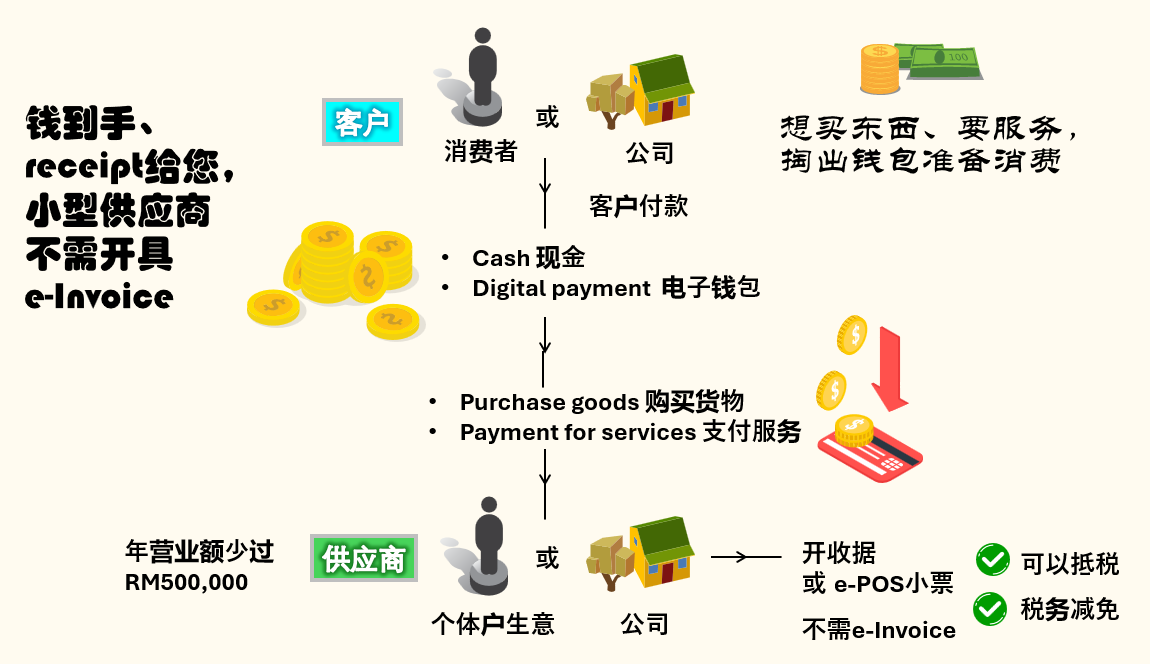

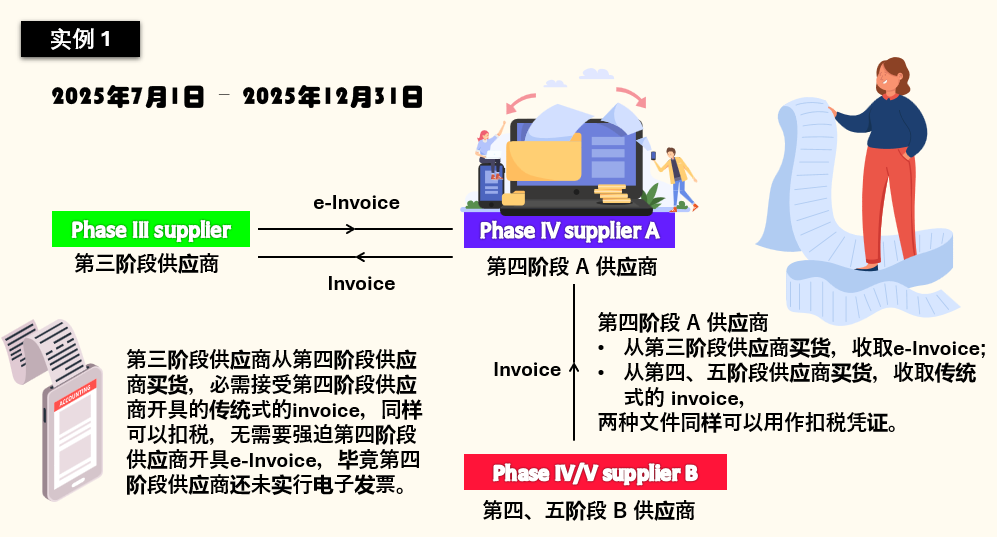

在 2026 年期间,第四阶段商家仍可向客户开具现有普通发票、收据或未验证的电子发票。企业在此期间无须因客户要求而开具已验证的电子发票。

这些发票与单据仍然被视为合法开销凭证,客户绝对可以用以税务扣除。

- 自开发票(Self-billed e-Invoice)的处理

已实施电子发票制度的客户,不应就向第四阶段企业或豁免电子发票的供应商采购,而自行开具自开发票。

如发生此情况,第四阶段商家或豁免电子发票的供应商应在 72 小时内拒绝该自开发票,或要求客户开具自开发票贷项通知单(self-billed e-Credit note),以作冲销,否则可能导致同一营业收入被重复申报。

- 汇总电子发票(Consolidated e-Invoice)

第四阶段商家必须就每月收入,最迟在下一个月的第 7 天前,向税收局提交汇总电子发票。2026年1月的营业额,必需在2月7日前向税收局呈上1月的汇总电子发票。同样的,2026年2月的营业额,必需在3月7日前提交2月的汇总电子发票给税收局。

未能遵守该规定,可能面对高达RM20,000罚款、公司董事可面临高达6个月的监禁或两者并行的处罚。

- 开具汇总自开发票(Consolidated self-billed e-Invoice)

关于进口货物及支付海外服务费用,第四阶段商家需开具汇总自开发票,此汇总自开发票仅在 2026 年的 12 个月宽限期内获准使用。

- 不起诉与不罚款安排

政府明确表示,在这2026年的宽限期内,只要企业积极配合与调整,将不会提控或施加罚款,以鼓励自愿合规。

三、单笔交易超过 RM10,000 的规定

单笔交易金额超过 RM10,000 必须开具电子发票的规定,仅适用于已全面实施电子发票制度的企业。

处在宽限期内的第四阶段商家,以及被豁免的企业,不需要遵从此规定。在宽限期内,发票与收据,仍可以持续使用。

四、建筑材料买卖交易

所有建筑材料交易买卖已不再强制要求开具个别电子发票, 包括在《1994 年建筑工业发展局法令》第四附表下的建筑材料。

从 2026年1月1日 起,建筑材料商家可继续使用普通发票或收据进行交易。除非单笔交易数额超过RM10,000,则需向顾客索取资料以开具个别电子发票。

营销建筑材料的商家们切记不应协助顾客把生意交易额在同一时间分摊开具多张发票或多张收据,税收局在稽查时可以起诉商家违规及逃避电子发票的责任。

五、违规风险与追溯权力

政府严正看待故意逃避、疏忽或错误申报电子发票的活动。若企业被发现假借豁免之名而不合规,税收局有权在不受时限限制下检查账目,并可对相关负责人采取法律行动,追溯可长达 12 年。

此权力已明确纳入 2025年12月15日发布的电子发票合规框架内。

总结

电子发票的实施有助于提升企业运作效率、降低长期合规成本,并推动商业数码化。

同时,电子发票也让政府能实时掌握经济动态,从而制定更及时及有效的政策,保障国家经济的持续发展。

企业与消费者的共同配合,是电子发票制度顺利推行的关键。

注:华人商家请考量购买《e-Invoice难题轻松解——不慌不乱不踩坑》,以便全面了解电子发票的框架及流程。订购,请WhatsApp Kim(010-288 2846)